El Brexit y la City de Londres: Unipolarismo vs Multipolarismo

El 23 de junio de 2016 se llevó a cabo el referéndum para decidir por la salida o permanencia del Reino Unido (RU) con respecto a la Unión Europea (UE), lo cual suscitó una gran atención mundial.

- Internacionales

- Ago 27, 2017

Por Walter Formento, Wim Diercksens, Julián Bilmes

El 23 de junio de 2016 se llevó a cabo el referéndum para decidir por la salida o permanencia del Reino Unido (RU) con respecto a la Unión Europea (UE), lo cual suscitó una gran atención mundial. Se trataba de un hecho político de primer orden, cuyos efectos podrían implicar modificaciones sustanciales en las relaciones de poder a nivel mundial en un momento donde transitamos una crisis de reconfiguración en el orden del poder mundial.

En efecto, con el Brexit (término con que ello se conoció mundialmente, sintetizando las palabras Britain y Exit, es decir, salida de Gran Bretaña de la Unión Europea –UE-) se ponía seriamente en juego la pervivencia de la Unión Europea como bloque continental de poder, en un contexto de continuos embates en pos de su desarticulación por parte de diversas fuerzas internas y externas. A su vez, se ponía también en juego el lugar del Reino Unido a nivel mundial, abriendo la posibilidad a un nuevo rol y alineamiento geopolítico de la que fue potencia hegemónica hasta las guerras mundiales de la primera mitad del siglo XX –cristalizándose su subordinación en los Acuerdos de Bretton Woods en 1944, donde los Estados Unidos imponen el dólar por sobre la libra esterlina como moneda única del mundo occidental del bipolarismo.

Un aspecto fundamental en términos geoestratégicos representa el impacto del Brexit sobre la City de Londres, principal centro financiero global, dimensión que será objeto de estudio del presente capítulo. Y es que la salida británica de la UE, uno de los principales mercados del mundoii, impacta de lleno en las condiciones con que ha contado Londres para su exponencial desarrollo en las últimas décadas, en el marco del esquema de poderiii del capital financiero global y su red de cities financieras desde donde se articula, coordina y reproduce su particular modo de acumulación transnacional-global.

El Brexit, hecho que comienza con la votación del referéndum del 23 de junio de 2016 donde se impone la posición de “Exit-Salir de la UE”, se encuentra aún en pleno desarrollo y disputa acerca de la particular modo y forma en que se llevará a cabo, ha implicado un fuerte golpe sobre el estatus privilegiado de la City de Londres en el RU –Reino Unido- y en la UE y de la oligarquía financiera global en ella. Ello se expresa fundamentalmente en torno de lo que se denomina “pasaporte financiero”, lo cual habilita a empresas radicadas en territorio europeo a operar dentro de todo el mercado común, y el peligro cierto para el Reino Unido de perder el mismo al salir de la UE (peligro para los actores que concentran la acumulacióniv que deriva de esos negocios, según veremos). Lo cual lleva a que las principales empresas y bancas del mundo, que cuentan con sus centros de operaciones en Londres para sus negocios dentro del mercado europeo, deban trasladar parte importante de sus equipos, instalaciones y empleos a otra/s city/ies de Europa para conservar el tan preciado pasaporte (y jugándose en ello también la oportunidad de disputar más fuertemente el territorio UE, como se abordará en adelante).

La City (financiera) de Londres

La Cityv, también conocida como ‘Milla Cuadrada’, constituye el distrito financiero y centro histórico de Londres, y una de las 33 áreas en que se divide administrativamente la ciudad. Si bien cuenta con una población residencial de unas 8.000 personas, más de 400.000 viajan hacia allí todos los días hábiles y más de 10 millones de turistas la visitan cada año. Junto con Nueva York –cuyo epicentro se encuentra en Wall Street-, representan las mayores cities financieras a nivel global, situadas en las capitales de las últimas grandes potencias hegemónicas (Reino Unido y Estados Unidos –una vez impuesto como dominante el modo de producción capitalista luego de la caída de las monarquías feudales), desde donde, y en articulación con toda una red de cities diseminadas por el mundo, se despliega la dinámica transnacional de la nueva forma de capital global.

Al manejar esa escala global transnacional el modo de acumulación de esta forma y fracción del gran capital financiero, los núcleos-nodos centrales de su territorialidad se sitúan en estas enormes ciudades con la infraestructura, instalaciones y logística necesarias para realizar los negocios financieros globales. El par local-global resulta orgánico a la nueva forma de capital, en relación con las grandes empresas transnacionales (ETN’s) allí asentadas, y dando cuenta de una progresiva desarticulación del Estado-nación en tanto instrumento y escala del poder-valor-estado, para imponer (tendencialmente) un Estado global sin barreras nacionales a la libre “circulación” de capitalvi. Así, lo ‘nacional’ queda reducido a la nacionalidad de los habitantes de ese país, pero ya no da cuenta de la unidad de poder nacional.

La city londinense ha estado siempre ligada muy estrechamente al poder, en base a sus excepcionales condiciones para los grandes negocios, lo que le ha otorgado un estatus muy significativo:

A veces se olvida que la Corporación de la City es la comuna «democrática» más antigua del mundovii. Se ha construido sobre las ruinas milenarias del asentamiento romano de Londinium, y el estatus de “ciudadano” de la City se ha mantenido desde entonces. Su independencia se consolidó a finales del siglo XI cuando Guillermo el Conquistador, después de invadir Inglaterra, respetó “la libertad de sus gentes” y, la Corporación se declaró oficialmente una comuna en 1191. Desde entonces ni la Carta Magna de 1215, ni los subsecuentes reyes –incluidos los Tudor, los Estuardo y la reina Victoria– ni Westminster han podido o querido quitarle su autonomía… Su enorme riqueza basada en la libertad para hacer negocios, sus eficientes instituciones “democráticas” y legales –sustentadas sobre el Derecho común– y su sistema de milicias han hecho que durante siglos la City tuviese “su propio gobierno, sus propios impuestos y sus propios jueces”. Mucha de esta independencia se mantiene todavía hoy. La Corporación sigue siendo el único gobierno de la City. Es por eso que muchos la consideran el mayor centro financiero off-shore.viii

Esto último reviste gran relevancia. En efecto, la city londinense articula y es parte de toda una red de “paraísos fiscales” a nivel mundial, constituyendo el principal nodo desde donde se impulsa esa compleja plataforma y arquitectura financiera global que en red representa el núcleo de la economía financiera mundial actualix. Así, las redes financieras globales que vertebran la nueva forma del capital dominante, se valen de todo un sistema extraterritorial (extra Estado-nación, vale decir) que opera desfinanciando a los Estados de los países centrales a través de flujos con máxima flexibilidad, “opacidad” y fugacidad. Se evade así todo control fiscal estatal público en pos de su pronta valorización, la cual en tiempos de crisis estructurales incluso prescinde de todo fin productivo y se alimenta de las llamadas ‘burbujas financieras’ producto de la emisión de dinero sin respaldox.

Desde los años ’60 del siglo XX, el mercado londinense impulsó la configuración de esta arquitectura, a través del “euromercado”, una plataforma offshore desregulada y altamente rentable que ofrecía productos financieros denominados en dólares en el continente europeo, muy atractiva a causa de su alto tipo de interés y de su “opacidad” para ocultar los petrodólares del golfo Pérsico y los dólares soviéticos del bloque comunista. Así, se impuso la liberalización de la economía mundial que erosionó el Estado de bienestar europeo, devolviendo al ex imperio británico parte de la centralidad perdida en el ordenamiento geopolítico definido en Breton Woodsxi. La desregulación de 1980 (el denominado “big bang”) en la era Thatcher, consolidó este proceso al flexibilizar aún más ese mercado financiero y permitir que sus instituciones fueran de propiedad extranjera, lo que hizo que se radicaran allí los mayores bancos estadounidenses y europeos continentales. Y en los años ’90 y 2000, la city logró centralizar la mayor parte de la actividad financiera mayorista europea, gracias al agresivo desmantelamiento de las barreras nacionales, a raíz de la legislación de la UE sobre servicios de inversión, instrumentos financieros, gestión de fondos, normas contables, infraestructura de mercado, y otras. Potenciado ello incluso a raíz de la derogación en 1999 de la ley Glass-Steagall por el gobierno de Clinton en EEUU, lo cual volvió a posibilitar la unidad de la banca comercial y de inversión financieraxii.

Magnitud actual y lo que se pone en juego con el Brexit

Hoy día, la city londinense constituye la piedra angular del proceso de globalización financiera. En 2016, el Índice de Centros Financieros Globales volvió a colocar a Londres como el centro líder a nivel mundial, por delante de Nueva York, Singapur, Hong Kong, Tokio y el resto de la red de cities globales. Para ello, el índice se basa en una serie de criterios de relevancia: entorno empresarial, desarrollo del sector financiero, infraestructura, ´capital humano´ y reputación (con su modo meritocrático de nombrar para deshumanizar). Se valora especialmente de Londres el carácter dinámico de su entorno empresarial, la previsibilidad de su sistema jurídico, el uso mundial del inglés como idioma para las empresas y el atractivo de una ciudad tan cosmopolitaxiii. Cuenta además con redes comerciales tejidas durante siglos y una zona horaria que permite presenciar el cierre de Asia, toda la jornada europea y el inicio de la sesión de Wall Street. Ello vuelve a Londres más internacional que la city neoyorkina, la cual se alimenta mucho más de capital estadounidense. Se entiende entonces porque en los mercados de divisas y de derivados, Londres concentra el 40 y el 50% del negocio mundial.

No obstante este carácter global, la city londinense depende en gran medida del mercado único europeo, el que con 500 millones de consumidores resulta de los más importantes del mundo debido a sus muy elevadas capacidades de ahorro e inversión (a su vez, Londres es el centro financiero de Europa). En efecto, el 40% del negocio mundial de Londres se hace con Europa, en base al “pasaporte” que obtienen los agentes financieros que operan desde la Milla Cuadrada, independientemente de su nacionalidad, para poder captar e invertir fondos libremente en todo el mercado europeo. Privilegio que, como hemos dicho, está en serio riesgo con el Brexit.

Es así que se encuentran radicadas en Londres muchas de las principales empresas y bancas globales, tanto como una masa de expertos en servicios financieros y otros servicios profesionales relacionados: contabilidad, asesoría jurídica y fiscal, consultoría, comunicación y otros. Hoy en día, la mitad de las empresas financieras del mundo han basado su sede europea en Londres, y más de 1 millón de personas trabajan en el sector financiero en el RU: actividades bancarias, seguros y reaseguros, gestión de activos e infraestructuras de mercado. Incluyendo servicios profesionales relacionados (contables, legales, asesores, etc.), la cantidad total llega a 2,2 millones de personas. Un tercio de esa cantidad de empleos está situado en Londres: 354.000 personas que trabajan en los servicios financieros y 372.000 en los servicios profesionales (mano de obra con importante proporción de extranjeros: aproximadamente un cuarto del total al menos).

De conjunto, en 2015 el sector financiero obtuvo cerca de 200.000 millones de libras esterlinas en ingresos totales, en cuanto a volumen de negocios, lo cual representa un 11/12% del PBI del RU y genera 67.000 millones de libras esterlinas (3,5% del PBI) en los impuestos anuales del RU. La mitad de ese volumen de negocios se encuentra vinculada a actividades domésticas, mientras que la otra mitad a negocios internacionales y mayoristas relacionados con la UE y otros mercados extranjeros. Lo cual representa, por otro lado, el 24% de todos los servicios financieros de la UE aproximadamente. A diario, más de un billón de euros cambian de manos en Londres, casi la mitad del total global, según el Banco de Pagos Internacionales. El Banco Central Europeo (BCE) ha intentado distribuir la actividad entre las 19 naciones del euro, fracasando en ello. Pero con la salida del RU de la UE, el euro y el mercado común, es de esperar que los inversores se trasladen hacia territorio europeo-xiv.

El papel de Londres como centro financiero ha ido de la mano con su reputación como potencia cultural, así como del prestigio de sus instituciones educativas y de investigación, su complejo científico-tecnológicoxv y sus industrias creativas. El carácter cosmopolita de estas actividades y su dependencia de profesionales que provienen de otros países, hacen que el Brexit les implique también una grave incertidumbre.

La city londinense, sin embargo, no es homogénea. Existen actores económicos de muy diverso calibre: desde la banca mayorista –como las grandes bancas transnacionales de diverso origen-, aseguradoras más pequeñas, gestores de fondos, fondos de cobertura y otros. A su vez, los intereses y visiones estratégicas también presentan una heterogeneidad a tener en cuenta. En este sentido, afirma el analista español Otero Iglesias que conviven en la City dos ‘almas’ desde hace siglos: una a la que denomina «nativista», de carácter conservador, más patriótico e insular, y de menor poder relativo, que se encarna en un conjunto de corredores de bolsa y fondos de inversión de tamaño medio y pequeño, que se posicionó a favor del Brexitxvi. La otra ‘alma’ es dominante en la City, de carácter liberal, multinacional y cosmopolita, y se expresa en actores económicos de mayor calibre, defensores de la permanencia del RU en la UE. Al rastrear la historia de la City para encontrar los fundamentos de esas dos ‘almas’ (diríamos nosotros, campos de fuerzas o intereses opuestos), afirma que esa división se gestó entre 1815 y 1914, luego de la batalla de Waterloo en que el Imperio británico se impuso a Napoleón, y la capital financiera del mundo se trasladó de Ámsterdam a Londres.

Fue entonces que extranjeros como los judeo-alemanes Rothschild -principal dinastía financiera al día de hoy- amasaron su fortuna. La Familia Rothschild hizo su gran fortuna al conocer antes que nadie el resultado de la batalla de Waterloo en junio 1815, vendio los bonos del estado británico primero, para hacer creer al “mercado” que Gran Bretaña había perdido y compró cuando toda Inglaterra daba por perdida la gesta de Wellington y los precios de los bonos estaban por el suelo. Luego vendió en la euforia que siguió a la derrota del emperador Napoleón y la fortuna estaba hecha y los volvió la familia con mayor poder financiero en la City, y expresión de la red cosmopolita de las altas finanzas. Ello implicó tensiones entre locales y foráneos, las cuales se profundizaron con las reformas de fines de siglo XX mencionadas: el “euromercado” y el “big bang”.

En nuestra opinión, esta diferenciación es relevante para observar una disputa intestina de mayor escala dentro del Reino Unido, entre los actores que impulsan la globalización financiera (con el gobierno del “laborista” Tony Blair como clara expresión de ello, entre 1997 y 2007, luego de que actores neoliberales globalistas se hicieran con el control de las cúpulas del otrora partido socialdemócrata laborista –aunque no se limita a un sólo partido esta disputa) y aquéllos que se ven perjudicados por la deslocalización de empresas y la consecuente desindustrialización que ha implicado ese proceso, en términos de pérdida de poderío económico por parte del Estado-nación y caída en los niveles de ingresos y calidad de vida de la clase trabajadora. Se entienden así los posicionamientos ante la votación del Brexit: contrarios al mismo las mayores bancas, empresas, medios de comunicación, centros de ideas, políticos afines, tanto «por izquierda» como «por derecha», y favorables a él amplias capas de trabajadores junto con sectores del poder económico, político y mediático más ‘conservadores’ y nacionalistas, e incluso la misma Corona británica.

Impacto económico del Brexit sobre la City

Todo este proceso de salida del Reino Unido de la Unión Europea ha ocasionado impactos económicos sensibles, y los analistas prevén consecuencias más duras a futuro. El día mismo del referéndum el golpe se hizo notar: la libra esterlina sufrió una caída de más de 11%, alcanzando su precio más bajo desde 1985, mientras que la Bolsa londinense cayó más de 8% en su apertura, para estabilizarse luego alrededor del -4%, mientras que los gigantes financieros de origen británico Barclays y RBS veían caer sus acciones en un 30%. Luego, comenzó a hablarse en las grandes plataformas de comunicación global en el mundo sobre la posible relocalización de las principales bancas mundiales, desde su sede londinense hacia territorio europeo continental.

La moneda británica no pudo recuperarse de ese golpe desde entonces, presentando oscilaciones entre 1,2 y 1,3 con respecto al dólar (se encontraba en 1,49 previo al referéndum), y encontrando nuevas caídas históricas ante sucesos que ratificaron el Brexit, a raíz de las medidas adoptadas en función de ello por la nueva primera ministra Theresa Mayxvii. La Bolsa de Londres, paradójicamente, ha venido teniendo rendimientos positivos desde entonces: el mercado de valores FTSE 100 (Financial Times Stock Exchanges, compuesto por los 100 principales valores de la bolsa, índice que supone un 70% del valor total del mercado de valores londinense), si bien sufrió una caída de más de 500 puntos a causa del referéndum, comenzaría luego una continuada e incesante recuperación, llegando a superar incluso los niveles precedentes (por encima de los 7000 puntos en mayo de 2017, frente a la caída por debajo de los 6000 en junio de 2016)-xviii.

Se aprecia en lo anterior que la devaluación de la libra esterlina golpea a la timba financiera y a los importadores (como por ejemplo, de automóviles alemanes, rubro importante), mientras que beneficia al complejo industrial exportador. El período abierto luego del referéndum, con una libra devaluada mientras los costos de aranceles se han mantenido inalterados, ha beneficiado fuertemente a los exportadores. De hecho, había sido el sector de servicios financieros de la city londinense quien había mantenido una moneda fuerte previamente, obstaculizando la competitividad del sector manufactureroxix. Hay quienes afirman que este descenso del valor de la moneda podría representar una ventaja en el seno de la Commonwealthxx, así como potenciar los intercambios comerciales con China, Rusia y el mundo ‘emergente’-xxi.

Las declaraciones de las principales figuras e instituciones, por su parte, resultaban elocuentes: el presidente del Comité de Política y Recursos de la Corporación de la City de Londres, Mark Boleat, salía a decir que el Brexit significaba el golpe más grande de su vida, y que tanto el “Miércoles Negro”xxii como la caída del Lehman Brothers en la crisis financiera global de 2008 ni siquiera se comparaban con la magnitud de este hecho. El Banco Central Europeo, mientras tanto, señalaba la potencial pérdida de estatus de Londres como capital financiera europea. Un ex miembro del Banco de Inglaterra y ahora presidente del Instituto Petersen de Economía Internacional en Washington, Adam Posen, afirmaba que Londres podría pasar a ser como las Islas Caimán (capa y/o línea secundaria de la red del “paraíso fiscal” londinense) y otros territorios británicos, bordeando las regulaciones en una carrera hacia lo más profundo y auxiliar del sector financiero.

El alcalde londinense, Sadiq Khan, por su parte, calificaba el resultado del referéndum del 23 de junio como un “autosabotaje económico”, mientras demandaba mayor autonomía de la capital para proteger su economía de la incertidumbre venidera. A su vez, inició la campaña “Londres está abierta” y un conjunto de iniciativas para paliar la oleada anti-inmigratoria reinante (al depender la economía londinense de una mano de obra profesional extranjera en una proporción importante). En las semanas siguientes, una petición para exigir que Londres declarara su independencia frente al RU recibió casi 200.000 firmas, una propuesta que si bien era inviable, resultaba indicativa del complejo clima político.

Ciertas personalidades relevantes de la city londinense, por su parte, se preocupaban por contener esos pronósticos negros. Por caso, Mark Littlewood, director del Institute of Economic Affairs, tanque de pensamiento británico de raíz liberal que fue referente durante la era Thatcher, aseguraba que las consecuencias del Brexit sobre la City se habían exagerado: la deslocalización hacia territorio europeo sería muy limitada, dado que es “fantasioso pensar que un mercado financiero tan integrado, tan profundo, tan diversificado y tan competitivo pueda venirse abajo tan fácilmente”-xxiii.

El director del grupo de mercados financieros de la London School of Economics y ex ministro de Finanzas de Bulgaria, Simeon Djankov, afirmaba que entre un tercio y la mitad de los ingresos totales del RU provenientes de negocios relacionados con la UE podrían perderse para la City (equivalente a entre 2.000 y 3.000 millones de libras esterlinas). A su vez, señalaba su preocupación de que el Reino Unido pudiera reaccionar simplificando sus regulaciones financieras para seguir atrayendo inversiones, lo cual podría dar lugar a una carrera regulatoria con otros mercados financieros en detrimento de la estabilidad del sistema financiero globalxxiv. Algo similar manifestó un miembro del Comité Ejecutivo del Bundesbank (banco central alemán), Andreas Dombret, quien en una reunión en Frankfurt entre empresas alemanas y bancos afirmó que el estatus de Londres como puerta de entrada a Europa se perdería y advertía sobre lo profundamente peligroso que resultaría una jugada británica de convertirse en un “Singapur offshore de Europa” al reducir impuestos y regulación-xxv.

En cuanto al impacto económico que implicaría la salida de Europa se manifestó también el presidente de la Asociación de Banca Británica, Anthony Browne, quien afirmaba que estaban en juego 1,1 billones de libras esterlinas, la cifra que los bancos con sede en RU prestan a empresas y gobiernos de los 27 países restantes de la UExxvi. Por su parte, el Departamento del Tesoro británico advertía que la salida del mercado único europeo podría pasar una factura de hasta 73.000 millones de euros al año, mientras que el flamante Ministerio del Brexit estimaba que tan sólo la salida de la Unión Aduanera de la UE (EUCU) podría costar unos 27.000 millones al año a la economía británica. El Instituto Peterson de EEUU estima por su parte una pérdida de 12% a 18% en los ingresos del sector financiero londinense a causa del Brexit.

Migración de empleos e instalaciones: las grandes bancas

Ya en los días previos al referéndum el Banco de Inglaterra advertía sobre la volatilidad e incertidumbre que ocasionaría un resultado favorable al Brexit, principalmente en términos de empleos. Según se puede ir rastreando en las agencias de noticias del mundo, los grandes bancos salieron a marcar posición frecuentemente. Goldman Sachs, por caso, había anunciado su apoyo financiero a la campaña por permanecer con 500.000 dólares. Luego de la victoria del Brexit comenzaron las declaraciones sobre traslados y relocalizaciones. JPMorgan señalaba que un 25% de su plantilla en RU (4.000 de sus 16.000 empleados) podría ser desplazado a territorio continental; Goldman Sachs frenaba el traslado de operaciones clave desde Nueva York a Londres y se disponía a mover algunas de sus oficinas al continente; Citibank afirmaba que debería reestructurar sus operaciones orientándose más a Europa, UBS estimaba un traslado de 1.500 de sus 5.000 empleados, y Morgan Stanley preveía que 1.000 de sus empleados se desplazaran de la city y aseguraba que una parte del negocio volvería a Nueva York. Las de origen británico HSBC y Barclays (de la dinastía Rothschild) en un primer momento mostraron mayor compromiso hacia el RU: el ejecutivo de Barclays negaba planes de movilidad de recursos humanos y decía seguir anclado en territorio británico, mientras que HSBC anunciaba que mantendría su sede en RU.

Sin embargo, con la trayectoria emprendida por el nuevo gobierno británico de Theresa May esas posturas cambiaron, o bien se profundizaron. En marzo de 2017 las perspectivas de un Brexit “duro” (es decir, salir no sólo de la UE sino también del mercado común) aumentaron considerablemente a raíz de las definiciones de la primera ministra, quien el 29 de ese mes firmó la activación del artículo 50 que solicita formalmente la salida de la UE y dio señales de sus intenciones de abandonar también el mercado único.

En ese marco, Barclays anunció la activación de un plan de contingencia en un plazo de 6 meses, a la par que consideraba una relocalización hacia Dublín, capital irlandesa, con miras a radicar allí su nueva sede europea, mientras que HSBC, el mayor banco de Europa, anunció que hasta 1.000 de los comerciantes y vendedores de la empresa, los cuales generan alrededor del 20% de sus ingresos, se trasladarían de Londres a París. Deutsche Bank, por su parte, estimaba traslados de 4.000 empleados hacia Frankfurt y otras ciudades europeas, de los 9.000 que posee en el RU, en lo que representaba el anuncio de mayor calibre de las principales bancas, al menos hasta mayo de 2017. A su vez, JPMorgan anunció el traslado de cientos de banqueros de Londres a oficinas ampliadas en Dublín, Frankfurt y Luxemburgo, siendo el primer banco en invertir en infraestructura para mayores instalaciones y personal en la capital irlandesa. Standard Chartered anunció también por esos días la elección de Frankfurt como su nueva base en territorio europeoxxvii, mientras que Morgan Stanley y Goldman Sachs se encontraban sopesando una decisión similar (esta última reubicaría personal en otras ciudades de la UE como París, Milán y Madrid). Ésta última podría mover unos 1.000 empleados ya en 2018, según afirmaron fuentes cercanas al grupo, con previsiones de mover la mitad de sus 6.000 empleados londinenses.

Según ciertos analistas, los bancos han venido elaborando planes de contingencia en dos etapas, para evitar perder a su personal en Londres, mientras estiman cuántos empleos deberán trasladar a territorio europeo continental (el Banco de Inglaterra les había señalado como fecha tope para esas definiciones el 14 de julio de 2017, buscando frenar la estampida de anuncios). La primera fase implicaría pequeñas cantidades, para asegurarse que las licencias, tecnología e infraestructura necesarias estén en su lugar, mientras que la siguiente fase dependerá de las estrategias a más largo plazo. Y en ello la mayoría de las grandes bancas asumen que un “Brexit duro” es el escenario más probable, implicando la pérdida del acceso al mercado único sin un acuerdo especial de servicios financieros y sin período de transiciónxxviii.

Por otro lado, el tanque de pensamiento europeísta Bruegelxxix afirmaba a comienzos de 2017 que el 35% de las actividades de la banca mayorista que funciona en la City migraría a la UE27 (UE sin el RU) en el mediano plazo, lo cual representa 1,8 billones de euros (o 17%) de todos los activos bancarios del RUxxx. Considerando en ello que la proporción de los negocios vinculados a clientes basados en el mercado común europeo representa un quinto (20%) para los bancos con sede en RU, un tercio (33%) para los bancos con sede en EEUU y la mitad (50%) para los bancos europeos, lo cual da cuenta del grado de exposición de cada cual a la pérdida del “pasaporte”.

El mercado mayorista de la actividad financiera representa aproximadamente la mitad del total de la actividad, y sus principales jugadores son los grandes bancos de inversión global mencionados. Consiste centralmente en intercambios de divisas, valores y derivados: grandes transacciones entre instituciones financieras o prestación de servicios bancarios a grandes clientes (fondos de pensiones, grandes corporaciones, gestores de activos y otros) con necesidades específicas en términos de gestión de efectivo, acceso a mercados de capitales, grandes transacciones comerciales y operaciones afines.

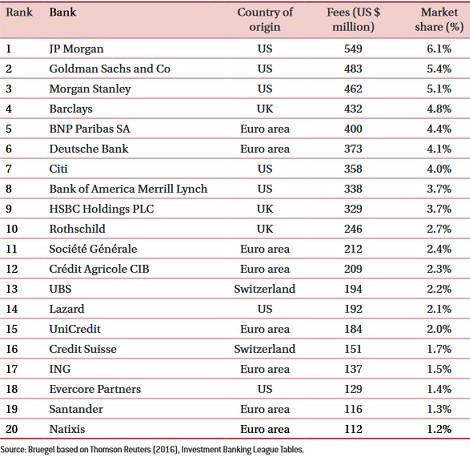

A continuación reproducimos la tabla con las 20 principales bancas en el mercado único europeo hacia mediados de 2016, según sus honorarios (fees), porcentajes de mercado (market share) y país de origen:

En base a ello, asevera Bruegel que el grupo central de bancos que contribuirá a la construcción de los mercados mayoristas de la UE27 a futuro, relocalizaciones mediante, comprende los cinco principales bancos de inversión de origen estadounidense (JPMorgan, Goldman Sachs, Morgan Stanley, Citibank, Bank of America Merril Lynch), dos británicos (Barclays y HSBC), dos suizos (UBS y Credit Suisse), los tres principales bancos franceses (BNP Paribas, Société Générale, Crédit Agricole) y el mayor banco alemán (Deutsche Bank). En un segundo círculo entrarían también algunos bancos de origen italiano (UniCredit), holandés (ING) y español (Santander).

Se aprecia el peso de estos grandes jugadores, y lo que puede implicar para Londres la relocalización de sus actividades, instalaciones y empleos. En cuanto a este último punto, afirma el citado informe que junto con ese volumen de actividad financiera mayorista, migrará a su vez entre el 10 y el 15% de sus empleos, estimado en 10.000 profesionales de servicios financieros, y un 5% del sector de servicios profesionales relacionados (consultoría, asesoría técnica y legal, básicamente), es decir, entre 18.000 y 20.000 empleos. Estimaciones que se basan en los requisitos de supervisión, los cuales requieren que las entidades de bancos de inversión con licencia reciente en la UE27 tengan personal ejecutivo y senior en su lugar, lo cual rige para los servicios financieros pero no así para los conexos.

Sin embargo, en cuanto al volumen total de empleos que migrarían del sector financiero de Londres a causa del Brexit, las estimaciones de los analistas varían ampliamente. El Instituto Petersen estima una pérdida de 7 a 8%, mientras que un informe previo al referéndum, realizado por la consultora PwC para TheCityUKxxxi, estimaba las pérdidas laborales potenciales en 100.000 para 2020 para el sector financiero, comparando con un escenario de permanecer dentro de la UE. La consultora Oliver Wyman estima las pérdidas de empleos en cifras que pueden ascender a los 75.000, e inclusive, el director ejecutivo de la Bolsa de Valores londinense, Xavier Rolet, advertía que los puestos de trabajo ligados a las finanzas que desaparecerían podrían ascender a 230.000.

El número de empleos que migrarían de la City a otros destinos en territorio europeo dependerá tanto de factores empresariales y organizativos como de requisitos que exijan los supervisores y reguladores europeos. Los informes de Bruegel prevén que como mínimo se espera que las nuevas entidades que se establezcan en la UE-27 necesiten consejos de administración autónomos, equipos de directivos senior completos, directivos en el área de contabilidad y traders. Sin embargo, se señala que los empleados de servicios profesionales y financieros son altamente móviles, y pueden ejecutarse en forma remota, siendo común que esas personas vuelen durante la semana de trabajo a cualquier lugar de Europa, regresando a su lugar de residencia el fin de semana. Por lo cual juega un papel importante en la potencial migración laboral la normativa y reglamentos puestos en práctica después de las negociaciones en curso entre el RU y la UE. Coinciden en eso los principales analistas y las fuentes que aparecen citadas en los grandes diarios del mundo.

En síntesis, y para dimensionar lo anterior, representa éste un punto central: esos empleos constituyen toda una estructura de cuadros de administración estatal-privada del poder financiero global, esenciales en cuanto a la preeminencia de la city londinense como centro de operaciones del capital financiero global, y que según el escenario que se imponga en cuanto a las cities europeas que reciban lo que emigre de Londres, determinará una reestructuración de ese poder. No tanto en función de la cantidad de empleos que se trasladen, sino fundamentalmente según la definición de la nueva sede europea de cada banca, lo cual definirá la nueva city europea preponderante, y qué proyecto estratégico y esquema de poder mundial se ve favorecido o debilitado ante ello.

Disputa UE-RU por las operaciones en moneda europea

En otro orden, el impacto del Brexit sobre la City se expresa también en la potencial pérdida de dominio en cuanto a la actividad denominada en euros, particularmente sobre compensación (clearing) en operaciones con derivados. La compensación representa la “columna vertebral” de los sistemas financieros modernos: las cámaras que llevan a cabo esta actividad median entre compradores y vendedores, garantizando la liquidación de operaciones y gestionando los riesgos involucrados (por ejemplo, contra cambios en la tasa de interés, fluctuaciones de moneda o riesgo inflacionario), lo cual reduciría el peligro de una difusión de situaciones de cesación de pagos (default) por todo el sistema financiero, según los ideólogos y grandes ganadores de estos negocios.

Esta actividad, que se desarrolla en Londres en una enorme proporción (alrededor de tres cuartas partes del total de la negociación de derivados denominados en euros) a través de su cámara de compensación LCH Clearnet, presenta grandes probabilidades de traslado a territorio continental, lo cual representaría un elemento muy favorable a la UE, que desde hace tiempo preferiría ver localizadas esas actividades en su territorio y bajo la supervisión del BCE. En ese sentido se pronunció el miembro francés del comité ejecutivo del BCE, Benoit Coeuré, avisando que si el RU abandona el mercado único sería un reto lograr negociar regulaciones que ofrecieran las salvaguardas necesarias para que el resto de los socios europeos acepten que las cámaras de cambio y compensación en la isla sigan llevando a cabo operaciones en euros.

Aparece como trasfondo aquí una disputa de largo arrastre, entre el poder financiero dominante en la city londinense y el núcleo de conducción de la UE. Un precedente relevante al punto anterior había ocurrido luego de que en 2011 el BCE emitiera directivas para que las cámaras de compensación de gran escala fueran incorporadas plenamente en la zona del euro con pleno control operacional y de gestión, lo cual fue combatido y ganado por la city en los tribunales, dado que el BCE carece de la competencia necesaria para regular los sistemas de compensación de valoresxxxii. Igualmente, se llegó luego a un acuerdo entre el Banco de Inglaterra (BI –banco central del RU-) y el BCE en cuanto a un marco de supervisión conjunta: si las oficinas de compensación basadas en Londres necesitaban liquidez de emergencia, una línea de permuta entre los dos bancos centrales aseguraría que el BI tuviera suficientes euros para frenar el pánico financiero.

Como se deja entrever, mientras que en aquel momento no estaban dadas las condiciones político-estratégicas para que la UE torciera la pulseada a su favor, luego del Brexit sus condiciones mejoran considerablemente. En este sentido, resulta muy significativo el pronunciamiento de la Comisión Europea (poder ejecutivo) a principios de mayo de 2017, asegurando que podría exigir que los contratos de títulos nominados en euros fueran compensados bajo su jurisdicción luego de la salida del RU. En este mismo sentido, Bruegel hace hincapié en la oportunidad que representa el Brexit para que el bloque europeo refuerce sus mercados financieros en cuanto a regulación, logística, conocimientos y expertos en la materia, integrándolos bajo la supervisión del BCE en lugar de pequeños supervisores nacionales-xxxiii.

Una posición muy distinta asumió Bloomberg, agencia de noticias de primera línea del capital financiero global, cuyos editorialistas señalan enfáticamente (próximo a la amenaza) que si bien el RU no tiene derecho a insistir que el negocio permanezca en Londres y debería esperar pagar un alto precio por el Brexit, la UE, sin embargo, “debe tener en cuenta su propia participación mayor en un sistema financiero internacional sin problemas”, por lo cual debe continuar estableciéndose una estrecha cooperación reglamentaria entre el Banco de Inglaterra y el BCE, sin perder de vista “lo que más importa: no qué ciudad obtiene más puestos de trabajo, sino la necesidad de contar con una infraestructura internacional que funcione bien y una efectiva cooperación entre los bancos centrales y los reguladores”-xxxiv.

Según se advierte aquí, la crisis que desencadenó el Brexit en cuanto a la unidad y concepción del Reino Unido, la Unión Europea y la City de Londres, en tanto configuraciones cristalizadas del Poder-Valor-Estado, da cuenta de profundas luchas de intereses de por redefinir el orden de las relaciones de poder, de fuerzas a nivel mundial, y puede implicar también grandes oportunidades para afirmar la posición propia y/o redefinir alineamientos geopolíticos de los grandes jugadores de esta partida. La consolidación de la oligarquía continentalista de la UE, amenazada por y enfrentada al Globalismo Financiero en la City de Londres antes del Brexit y en la City de Paris luego; la oligarquía continentalista en la corona británica del RU subordinada por y enfrentada al globalismo financiero en la City de Londres antes del Brexit y recuperando grados de libertad luego va demarcando el estado de situación de la crisis y la magnitud de la misma medido por lo contendientes en pugna. El mayor error seria suponer que el globalismo financiero unipolar está muertoxxxv, porque de hecho es, junto al universalismo multipolar (Brics y Humanista ecuménico, el actor de mayor magnitud, dominante en lo económico global y se encuentra la ofensiva, y tiene recursos para contraatacar en pos de imponer un nuevo Estado global para el capital financiero globalizado.

Los menos perjudicados

Cabe señalar, por otra parte, que existe todo un conjunto de actividades financieras que no se verían tan afectadas por el Brexit. Señala Bruegel que en materia de comercio de divisas, por caso, la posición dominante de Londres se verá inalterada, dada su fortaleza en cuanto al carácter electrónico de las transacciones. Además, el comercio de divisas londinense se liquida a través de la denominada Liquidación Vinculada Continua (CLS), un sistema multidivisa global que no depende del acceso al sistema de liquidación del BCE (llamado Target2).

Por su parte, para las aseguradoras y la banca minorista el pasaporte para el mercado único europeo no es tan relevante, al no depender en gran medida de ese mercado (la proporción de sus ingresos que dependen del mismo se ubica entre el 5 y el 15%), encontrándose sus negocios más asentados en el Reino Unido u otros mercados. Entran en este conjunto corredores de bolsa, fondos de capital de riesgo (hedge funds), gestores de activos y asesorías patrimoniales de tamaño pequeño y mediano –muchos de los cuales desarrollan negocios al por menor. Expresiones de este “pequeño” capital se habían manifestado previas al referéndum a favor del Brexit, y en la órbita política han buscado ser representados por Boris Johnson, ex alcalde de Londres, y canciller británico ya con el gobierno de May, uno de los más reconocidos brexiters.

Coinciden los principales analistas en que este conjunto de aseguradoras y banca minorista está relativamente aislado de los efectos del Brexit, al operar la mayoría de ellas en el mercado europeo a través de filiales y subsidiarias. Uno de los pocos actores que no operaba aún de esta manera, Lloyd’s, el principal mercado mundial especializado en seguros y reaseguros, fundado en 1688, anunció el 30 de marzo de 2017 (día siguiente a la firma de May del artículo 50 que solicitaba formalmente la salida británica de la UE) la apertura de una nueva sede en Bruselas para hacer frente a las posibles restricciones que pudiera tener el RU luego de su salida. Por ende, para 2019, año en que se prevé que la nueva subsidiaria se encuentre ya en plenas funciones, las pólizas entre clientes europeos pasarán a ser firmadas en la ciudad belga, sede de las instituciones de la UE, y donde operan las grandes aseguradoras europeas AXA, Allianz y Generali (de origen francés, alemán e italiano, respectivamente). Según el presidente de Lloyd’s, John Nelson, otras firmas del sector asegurador seguirán sus pasos.

Competencia por el nuevo centro financiero europeo pos-Brexit

Luego del referéndum del Brexit de junio de 2016, se abrió entre las principales cities financieras europeas una “carrera” por captar los negocios que perderá Londres, ubicándose como las mayores candidatas Frankfurt, París, Dublín y Ámsterdam, y seguidas de lejos por otras tantas. Una carrera en busca de recuperar el terreno perdido, dado que el gran aumento que experimentó la city londinense en las cuotas del mercado financiero de la UE, desde los ’90 y gracias a la estructura del mercado único europeo, se dieron en detrimento de competidoras como Frankfurt, París o Milán, cuya participación se redujo desde entonces a porcentajes de un dígito.

Si bien ha habido quienes afirmaron que las operaciones podrían trasladarse a Nueva York (lo cual aparece como improbable por su posición horaria mundial, luego por la victoria de Trump y la profundización de la crisis estructural dentro de EEUU que ello ocasionó) o al Asia Pacífico (Hong Kong o Singapur fundamentalmente), estos escenarios no parecen tener sustento, dado que para conservar el preciado “pasaporte financiero”, para darle continuidad a la lucha por la UE en la nueva situación planteada, las grandes bancas de inversión deberían relocalizarse en otra city situada dentro del mercado común europeo.

Empresarios, políticos y medios de comunicación de las principales cities competidoras han emprendido pues grandes campañas anunciando los beneficios que supondría para las grandes bancas globales asentarse en sus territorios. Éstas últimas, por su parte, vienen realizando estudios para analizar sus mejores perspectivas de negocios en este marco. A su vez, muchos de los principales diarios del mundo, ligados al entramado del capital financiero globalizado (tales como Financial Times o The Guardian en el Reino Unido –“por derecha” o “por izquierda”-, El País de España, el canal televisivo Euronews situado en Francia, etc.) trabajan la cuestión presentando pros y contras de cada city, e inclusive haciendo lobby directo, organizando foros que congregan personalidades del mundo político y empresarial de sus países y de Londres-xxxvii.

Esta cuestión reviste una gran relevancia geoestratégica en el marco de la crisis global y la reconfiguración del orden mundial que la misma conlleva. El golpe que implicó el Brexit para la city de Londres, bastión de la globalización financiera, buscará ser mitigado por los actores que impulsan tal proyecto estratégico, apuntando a recuperarse y volver a la carga por la desarticulación de la UE como bloque continental, en pos de la imposición del Estado global que necesita esta forma y fracción del gran capital financiero transnacional. Para ello cuentan con su poderío y posición dominante en las principales cities financieras europeas, y con un representante directo de sus intereses en Francia, luego de que Macron se impusiera en las elecciones presidenciales de abril-mayo de 2017, y ratificara ese desempeño en la primera vuelta de las parlamentarias del 8 de junio con una avasallante victoria. No es un dato oculto la condición de Macron de cuadro formado en las filas de la Casa Rothschild-xxxviii.

La Unión Europea, por su parte, tiene frente a ello el desafío de convertir la crisis en oportunidad mediante el fortalecimiento y la integración de sus mercados financieros, subordinando y supervisando la actividad de las grandes bancas que migren a territorio continental. A su vez, un escenario de ese tipo representaría condiciones muy favorables para que la UE opte por su articulación dentro del universalismo multipolar impulsado por los BRICS, como vía de respuesta a los continuos embates en pos de su disgregación como bloque continental por parte del globalismo financiero, a través del proyecto de integración productiva y comercial euroasiática denominado por China como Nueva Ruta de la Seda (relanzada en forma ampliada en el Foro de mayo de 2017)xxxix. Horizonte que se complementa con el proyecto de refundación de la UE en clave “universalista” y humanista, ecuménica e interreligiosa, expresado por el Papa Francisco el 24 de marzo, en el aniversario de los 60 años de los Tratados de Roma –los cuales dieron origen al bloquex-l.

En este sentido intervienen los estrategas de Bruegel, quienes afirman abogar por tres cambios institucionales para apoyar una arquitectura financiera integrada: en primer lugar, el cuerpo normativo bancario, la Autoridad Bancaria Europea (EBA), debe ser reubicado desde Londres a una capital en territorio continental; en segundo término, se debe ir hacia una unión bancaria que asegure supervisión prudencial efectiva y gestión de situaciones de crisis en la zona euro; y por último, los mercados de capital deben actualizarse con un papel central para la Autoridad de Valores y Mercados Europeos (ESMA, según siglas en inglés), la cual tiene un papel meramente consultivo y de coordinación en la actualidad, por lo que la responsabilidad final recae en las autoridades nacionales para los mercados de valores. Citan el caso de Estados Unidos como ejemplo “interesante” a emularxli, que posee un regulador integrado de la estructura del sector financiero mientras que las actividades principales tienen lugar en Nueva York y Chicago-xlii.

Proyecciones y perspectivas: Frankfurt vs París

Atendiendo entonces a los datos y las estimaciones de los analistas, ha tomado fuerza la perspectiva de una fragmentación de la actividad financiera que migrará de Londres, hacia un conjunto de cities europeas, en detrimento de una clara ganadora que herede la mayor parte de lo que pierda la capital británicaxliii. En los primeros meses de 2017, acercándose la fecha en que May activaría el artículo 50 para salir formalmente de la UE, Bruegel publicó una serie de informes que analizaban detalladamente cómo y hacia qué cities migraría la actividad financiera londinense. Se afirmaba allí que cuatro grandes ciudades “acogerían” la mayoría de los nuevos mercados mayoristas de la UE27 (sin contar al RU): Frankfurt, París, Dublín y Ámsterdam. Del 35% de la actividad mayorista que perderá Londres para estos analistasxliv, la repartición se daría en las siguientes proporciones: entre un 35% y 45% de ese total de actividad migraría a Frankfurt, un 20% a París, alrededor del 15% a Dublín, cerca del 10% a Ámsterdam, y un 10% o 15% repartido en otras cities (Luxemburgoxlv, Madrid y otras). Esas estimaciones se basan en dónde tienen radicadas actividades importantes las principales bancas, suponiendo que éstas se trasladarán principalmente a donde se encuentren sus clientes-xlvi.

Dado que según nuestra lectura el capital no se rige meramente por condiciones económicas de dominación sino, en lo fundamental, por el poder y la hegemonía político-cultural para imponerse con legitimidad/consenso y no sólo por la fuerza, fraude y corrupción, hemos seguido la trayectoria y desenvolvimiento de esta cuestión con el devenir de los acontecimientos político-estratégicos. De esta manera, poco tiempo después de la activación de Theresa May del artículo 50 a fines de marzo de 2017, y ante los anuncios de las grandes bancas sobre sus planes de reubicación, fue perfilándose Frankfurt como la ganadora. Allí asentarán sus centros de operaciones europeos, o habilitarán en su defecto licencias para poder seguir operando en el mercado común, parte importante de las principales bancas de inversión-xlvii.

En favor de la city situada en Alemania figura contar con la sede del Banco Central Europeo, así como de varios supervisores importantes como la Autoridad Europea de Seguros. También, ser parte de la mayor economía de la UE, junto con un importante nivel de infraestructura y mano de obra cualificada. Su sector financiero es potente, ocupando a 62.000 personas, y cuenta con la fusión anunciada en marzo de 2017 entre el London Stock Exchange (LSE, entidad que controla la Bolsa de Londres y de Milán) y la Deutsche Börse (que administra la Bolsa de Frankfurt y las cámaras de compensación Clearstream y Eurex)xlviii, lo cual aumenta sus perspectivas para imponerse según los especialistasxlix. Claro que en primera instancia esta decisión es la resultante de una puja de poder, y luego viene la “infraestructura financiera” necesaria; pero quien haya desarrollado ya la infraestructura muestra su preparación para imponerse cuando esta puja de poder se abra.

Sin embargo, en el marco de disputa que se ha abierto entre las cities europeas, las instituciones ligadas a las finanzas de cada city impulsan campañas en las cuales buscan referenciarse, construir legitimidad en el “publico”, y dar a conocer sus atractivos. En ese marco, París aparece como la city –o cité- que ha mostrado mayor determinación por convertirse en el nuevo centro financiero europeol. Si bien sólo 2 grandes bancas habían definido radicarse allí hacia julio de 2017 (la gran banca de origen inglés HSBC, ligada a la Casa Rothschild, mayor banca no francesa en elegir París, así como la de origen francés Société Générale, numerosas congregaciones y reuniones se han organizado en su barrio financiero de La Defénse, con líderes políticos y empresariales franceses, y representantes de importantes bancos y gestores de fondos en Londres. En una de ellas, la conferencia organizada por la Universidad de Dauphine y el Instituto Louis Bachelierli, se manifestaron ambiciones por recuperar gran parte de las cuotas de mercado que pierda Londres, abogando por una “revolución liberal” en el momento en que los británicos llevan a cabo una “revolución antiliberal”-lii.

Si bien las elecciones presidenciales francesas causaban reparos en las evaluaciones de los grandes bancos debido a la incertidumbre previa, a causa del gran desafío que significaban las posibilidades del seguidor de la estrategia de Charles de Gaulle, François Fillon, luego de su derrota y del triunfo de Macron era de esperar que estas ambiciones se profundicenliii. El nuevo mandatario puede avanzar sobre algunas de las “debilidades” para los intereses financieros globales que presenta la City francesa.

Por un lado, los lobistasliv hablan de bajar impuestos, ante el problema que representaría el sistema fiscal francés, y las cargas impositivas sobre las finanzas (el “superimpuesto” del 75% a los ingresos de más de un millón de euros anunciado por Hollande a comienzos de su mandato había provocado grandes fugas de capitales, corridas financieras). Luego, se menciona la “rigidez” del mercado laboral y las altas cargas sociales o el poder del movimiento sindical francés que es su contracara, por lo que se propone flexibilizar leyes laborales, un punto central que el nuevo gobierno de Macron ya ha emprendido con vigor.

Para “seducir” aún más a los grandes capitales (o ceder ante ellos), se baraja también la posibilidad de presentar documentos oficiales en inglés, lengua predominante de las finanzas globales, así como la inauguración de escuelas internacionales en París y el impulso de clases bilingües en los colegios para facilitar el traslado de ejecutivos internacionales con hijos. A su vez, está prevista la construcción de la infraestructura de 7 nuevos rascacielos que puedan albergar oficinas de negocios, y las autoridades locales han insinuado planes de extender beneficios fiscales para trabajadores extranjeros. La capital francesa, sede de la Organización para la Cooperación y el Desarrollo Económico (OCDE), aspira también a reemplazar a Londres como nueva sede de la Autoridad Bancaria Europea. Por último, en base a gestiones de los reguladores de finanzas y valores de Francia, los operadores con licencia de Londres han obtenido una “autorización previa” para abrir en París en 15 días e incluso hacer los papeleríos y tramites en inglés.

Por otro lado, Dublín y Ámsterdam han quedado relegadas, y más aún el resto de las cities europeas. Por un lado, la capital y city irlandesa cuenta con la cuestión idiomática como punto a favor –se habla en inglés-, así como la franja horaria y el sistema legal similares a Londres, junto con bajas tasas impositivas y leyes laborales flexibles. Por ello ha resultado Dublín un destino de preferencia para aseguradores, en base a lo afirmado por el Banco Central de Irlanda en cuanto a un alto nivel de interés por parte del sector de seguros financieros, con 5 solicitudes y contactos con otras 20 para discutir autorización de radicaciones allí. Pero sólo 2 de las grandes bancas la han elegido como sede hacia agosto de 2017.-lv.

La capital y city financiera holandesa, mayor centro financiero del sistema-mundo mercantil hasta el auge de Londres en el siglo XVIII, por su parte, representa hoy día uno de los centros de transporte de datos más grandes del mundo, en base a una infraestructura digital avanzada sobre la cual asienta sus aspiraciones para atraer empresas de servicios financieros altamente dependientes de tecnología. Sin embargo, presenta una escasez de profesionales financieros experimentados que ha sido reconocida por el mayor banco holandés (ING), además de la “dureza” de su legislación, que limita las bonificaciones de los banqueros al 20% de su salario anual. Solo 3 bancas de mediano-largo calibre han optado por ella.-lvi.

En último lugar, es útil mencionar las estimaciones realizadas por Bruegel en cuanto a los desafíos específicos para la UE en la perspectiva de absorber la actividad financiera que se desplace de la City de Londres. En primer término, existe la expectativa en cuanto a los sistemas legales de que las actividades comerciales continúen bajo el derecho contractual inglés aún en la UE-27. Un desafío particular en este sentido sería desarrollar innovación y FinTech (tecnología financiera), ésta última es parte central de la estrategia de competitividad global del RU, especialmente para los mercados emergentes y los países del sudeste asiático. En este último punto se advierte un crecimiento constante de la inversión en capital de riesgo en Alemania, a la par que desciende en RU.

Por otro lado, en cuanto al muy relevante negocio de la actividad denominada en euros, se menciona que en cuanto a servicios de compensación (clearing), “columna vertebral” de los mercados financieros modernos, no existe capacidad e infraestructura necesaria en la zona euro, ni un gran proveedor de servicios de compensación centralizada como LCH Clearnet –casa de compensación londinense, dependiente de la Bolsa de Londres. Dos grandes perspectivas se abren en cuanto a ello: que ese gran proveedor traslade el negocio a París, en donde tiene una subsidiaria importante, y/o que uno de los principales receptores del negocio de compensación denominado en euros de Londres sea Eurex, situado en Frankfurt (en este caso deberá ser ampliado, al representar sus volúmenes una pequeña parte de los londinenses).

Se manifiesta claramente aquí la disputa de poder, que deja de ser latente y da sus primeros pasos abiertos, manifestándose expresada en la puja entre Frankfurt y París, en cuanto a hacia dónde y en qué medida se deslocalizará la actividad financiera que “migre” de Londres, pugna de gran relevancia en cuanto a la reconfiguración del poder que implicaría cada escenario en juego. En efecto, se aprecia por un lado la clara preferencia de los intereses europeístas (UE) en cuanto a que Frankfurt se erija como ganadora de la contienda, dado que las instituciones políticas supranacionales continentalistas de la UE subordinarían y controlarían allí el accionar de las grandes bancas y su andamiaje de poder financierolvii, expresándose en la ecuación: el gobierno político controla la city financiera y no el poder financiero subordina a la política. París aparece, por su lado, como la mejor opción para el globalismo financiero, en donde se posicionarían como jugadores dominantes, frente a la subordinación que implicaría la radicación en Frankfurt. Cada escenario, con sus variaciones y las proporciones en que se imponga, conlleva muy disímiles perspectivas en cuanto a los esquemas de poder mundial en disputa.

Ante ello, el comportamiento de las bancas de primera línea del esquema de poder del unipolarismo continentalista norteamericano (asentado en EEUU-NAFTAlviii y el complejo financiero-industrial-militar del Pentágono) parece dar cuenta de una estrategia de fragmentación en un primer momento, dados los anuncios de JPMorgan de traslados de instalaciones y empleos hacia Dublín, Frankfurt y Luxemburgo, mientras que Goldman Sachs hacía lo propio hacia París, Milán y Madrid. Hasta julio de 2017, ninguna había anunciado cuál sería su nuevo centro de operaciones europeo, aunque fuentes no identificadas afirman que se inclinarían por la city situada en Alemania. Bank of America, por su parte, ha optado por Dublín.

Ninguno de los dos grandes escenarios –Frankfurt o París como grandes ganadoras de la contienda- beneficia a este campo de intereses. El primero de ellos profundizaría el fortalecimiento de la Unión Europea como bloque continental, y con ello aumentaría sus grados de autonomía con respecto al unipolarismo continentalista en EE.UU-NAFTA (grados que vienen creciendo en forma exponencial), con el cual recorrió el largo camino junto desde Bretton Woods en 1944 y el Plan Marshall en una posición subordinada. El segundo escenario, por su parte, implicaría una rearticulación y fortalecimiento de su principal oponente, el esquema de poder del unipolarismo financiero global, constituyendo el conflicto y enfrentamiento entre ambos esquemas de poder y proyectos estratégicos la contradicción principal de las luchas del poder mundial en la actualidadlix. En este marco se observa y puede interpretar aquella estrategia de fragmentación.

Marco general de la disputa de proyectos estratégicos

Se plantea un tema en la “opinión pública” y en las declaraciones de los principales líderes sobre el tipo de salida del Reino Unido con respecto a la Unión Europea que finalmente se terminará adoptando, fundamentalmente en términos de una polaridad: duro (hard Brexit) o blando (soft Brexit). Una parte importante de los analistas aborda esta cuestión en función de la nueva institucionalidad que se defina para las relaciones entre el RU y la UE, es decir, si el primero pasará a tener un estatus y regulaciones “a la Suiza”, “a la Noruega”, etc. Diferimos nosotros en esa apreciación, en lo general, y en particular en cuanto a la dimensión objeto del presente capítulo: el impacto en la City de Londres.

En primer lugar, resulta importante comenzar por una afirmación central: la contradicción principal de la dinámica de la lucha de poder al interior del RU, según entendemos –en base a lo analizado en cuanto a la dinámica del trasfondo del Brexit, y dado el actual dominio del capitalismo globalizado y financiarizado-, tiene lugar entre la oligarquía continentalista en la Corona Británica del RU y la oligarquía financiera globalista en la City de Londres, cada cual en tanto expresión de un conjunto de intereses y fuerzas de diversa escala y magnitud de poder. Por tanto, qué tan “duro” o “blando” resulte el Brexit, guardará relación con cuánto margen tenga la Corona Británicalx para imponerse en el RU y en la City de Londres, recuperando su control. Mientras para la oligarquía global la posición de fortaleza o debilidad en el RU se manifestará en términos de poder hacer pie en la UE, es decir, sostener o perder el “pasaporte” y las condiciones para seguir operando en el mercado común de la UE y/o en la posición que logre la City de Paris en su puja de poder con la City de Frankfurt, el BCE y el poder político de la UE. Por supuesto, la dinámica de las luchas y negociaciones entre las partes en juego definirá el escenario vencedor, pero enmarcado ello en los trazos gruesos que delimita la contradicción principal.

Es preciso saber, nos dice GEABlxi, que el conjunto de las facciones políticas representadas en el seno del Parlamento británico defiende, después que Theresa May pierde votos en las elecciones, una línea de brexit blando: partido Laborista (262 escaños), SNP (35), LibDem (12), Sinn Féin (7 escaños que no ocupará en señal de protesta), Verdes (1), el partido izquierdista de Gales (4 escaños) e incluso, en cierta medida, el DUP, que aunque antieuropeo (10), se inscribe en una línea que no asumirá las consecuencias de un brexit duro en relación a la libre circulación entre las dos Irlandas. Los Liberal-Demócratas están incluso dispuestos a organizar un segundo referéndum. Aunque poco probable, en caso de que en la fecha límite (marzo de 2019) no se haya llegado a ningún acuerdo, si el Reino Unido no ha abandonado ya la UE, permanecerá en ella. Un nuevo referéndum abre las apuestas contra el brexit.

Esta lectura que hace GEAB, muestra las posiciones y tensiones de los diferentes grupos políticos en el parlamento británico posterior a las elecciones anticipadas llamadas por el Partido Conservador que lidera Teresa May. En la lectura de estos datos se muestra como cuantitativamente se redujo la ventaja de Teresa May frente al Laborismo que expreso en todo momento los intereses de la oligarquía financiera global en la city de Londres, desde Tony Balir y su asesor Anthony Guiddens hasta hoy. La excepción en el partido laborista son los intereses de los movimientos de trabajadores sindicalizados, que representa Jeremy Corbyn, una posición que fue hasta 1980 pero ya no es mayoritaria en el partido Laborista.

La pregunta que nos surge es ¿qué margen tiene la Corona Británica, como interés económico estratégico, de no producir un salida profunda de la UE, de modo de debilitar a la oligarquía globalista financiera en la City de Londres para poder recuperar su dominio sobre la misma y sobre el RU en su conjunto? La posibilidad que tiene es que el globalismo acepte la subordinación y ceda los instrumentos del ejercicio del poder en el RU a la Corona Británica. Un escenario difícil dado el hecho que el globalismo es un gran jugador, de escala global y está a la ofensiva, aunque la crisis que expresa el Brexit lo pone en una situación difícil, pero el ataque sobre la city de París y sobre el gobierno de Francia no lo muestran sin margen de maniobra.

Por lo que se puede observar en la City de Paris y en Francia, en las elecciones el Globalismo Financiero hizo absolutamente todo para imponer a su alfil Macron. Promovió, con un uso asfixiante de las plataformas de comunicación digital (lo que antes denominábamos “medios comunicación de masas”), el Euroescepticismo y los “Exit” en cada país para debilitar, desmembrar y así poder subordinar a la UE a la red de cities financieras globales. Marine Le Pen fue inflada artificialmente, no solo a través de la comunicación digital sino también con la “fabricación” de cada atentado “terrorista” oportunamente realizado y siempre asumido por el ISIS/EI/DAESH (en tanto empresa contratista de servicios paramilitares al servicio de la OTAN/CIA) en operaciones siempre de “falsa bandera” estudiadas y descifradas por intelectuales intachables de diversa nacionalidad. Fue inflada hasta que se impuso a François Fillon, el verdadero candidato de los oponentes reales de la oligarquía globalista. Luego Le Pen se “cayó” en imagen y fue “desinflada” así como lo fue antes, como un globo de ensayo, y Macron se impuso con una mayoría tan aplastante en lo electoral, como es aplastante ahora en el sentir de los franceses el programa de gobierno neoliberal global que implementa.

Franceses que llevaron a la presidencia a alguien que representa todo aquello contra lo que lucharon siempre, todos los valores e ideas que siempre rechazaron, Macron representa esos intereses de un neo-fascismo financiero global tan asfixiante, xenófobo y excluyente como no veían desde la segunda guerra mundial pero a la vez mucho más sofisticado, refinado y artero en la producción de subjetividad y manipulación de la siquis como Goebbels ni siquiera imagino.

Los políticos franceses que representan el interés y la posición de fortalecer estratégicamente a la UE frente a Londres en la coyuntura del Brexit, no pudieron ser exitosos en batallar con el diverso arsenal del globalismo financiero.

Mientras tanto en el Reino Unido parece correr ahora una brisa a favor del brexit blando, según el clima político creado a partir de la victoria de May por un estrecho margen y por el tiempo que le costó formar gobierno; la city de Paris y el presidente Macron en Francia, en cambio, desean un “Brexit” duro para “destruir” a la City de Londres, según un informe del enviado de la Corporación de la City ante la UE, Jeremy Browne, obtenido por The Mail On Sunday, según publica Expansion.com.

En el documento, que fue remitido al Ministerio de Economía, el embajador del Ayuntamiento del distrito financiero londinense dice que la Francia de Macron no oculta sus planes de aprovechar, mediante un esfuerzo colectivo “activo”, la salida del Reino Unido de la Unión Europea (UE) para “perturbar y destruir” a la City como centro de las finanzas europeas. Y así poder ganar para la city de Paris el lugar de poder que pierde Londres. Seguramente este hecho nos remite a las posibles internas en el Globalismo Financiero y también puede significar una maniobra para lograr “dejar sin City de Londres” a la Corona Británica. Claro que esta jugada, de ser confirmada, coincide con los intereses de la Corona Británica en parte y seria además, un primer gran paso; el segundo será poder imponerse a la City de Frankfort, al BCE y a las instituciones de gobierno de la UE.

Browne avisa que el mensaje que surge de la capital francesa no proviene de un solo elemento “aislado” sino que el Estado francés en su conjunto “no podría ser más claro sobre sus intenciones” con Macron a la cabeza: “Ven al Reino Unido y a la ‘City’ como adversarios, no como socios“.lxii

Ahora bien, retomando, cabe señalar que este hecho, que aparece como la puja entre la City de Paris vs la City de Frankfurt, y esta contradicción no suceden en cualquier momento, sino que se sitúan en las condiciones extraordinarias a que ha dado lugar la crisis estructural, épocal o civilizatoria que se produce por la confrontación abierta entre estos “jugadores” del poder y que se abre en septiembre de 2008 y que nos encontramos aun transitando. Previo a ella resultaba difícil percibir la contradicción entre los intereses financieros dominantes en la City y los que se expresan a través de la Corona, si bien existían indicios de comportamientos y estrategias diferenciadas desde fines de 1990. Pero el devenir precipitado de las reconfiguraciones geoestratégicas a que ha dado lugar la crisis financiera global de 2008, con la redefinición del orden mundial consecuente, alteró y potenció a lo interno del RU el orden de las contradicciones: principal y secundarias.

En efecto, el estallido de la crisis financiera global en 2007-2008 con la “caída” del Lehman Brothers a iniciativa de Henry Paulson y la gran banca continentalista de EEUU (Goldman Sachs, JPMorgan, BofAmerica) disparó una crisis del capitalismo similar, en cuanto a su magnitud estructural, a la del ’30 del siglo XXlxiii. La “segunda ola” de esa crisis, hacia 2009-2012 en el seno de la Unión Europea, con la crisis de deuda de los países de su periferia (los denominados PIIGS, o “cerdos”, según las siglas de sus iniciales: Portugal, Italia, Irlanda, Grecia y España) impactó de lleno en la configuración de los alineamientos y las alianzas del tablero geopolítico europeo, junto con la recesión económica a que dio lugar y la oleada de “euroescepticismo” emergente. La acción de China-Rusia en 2010 para sostener y defender la posición germano-francesa en la UE ante la desestabilización financiera provocada por el globalismo financiero desde la city londinense, así como la irrupción del BRICS en 2014 –en su cumbre de julio en Fortaleza, Brasil- lanzando una nueva arquitectura financiera alternativa al FMI y al BM, y planteándose como esquema de poder alternativo de signo multipolar, son a su vez otros factores geoestratégicos de peso.

Según se aborda pormenorizadamente en otro capítulo de este trabajolxiv, la Corona Británica ha venido apostando a una articulación estratégica con la China-BRICS, en base a acuerdos e intercambios económico-productivos, visiblemente desde el año 2013. Su posicionamiento a favor del Brexit días antes del referéndum de junio de 2016 (solapado, dado el rol de la Reina como “líder moral” de la nación, situada aparentemente por encima de los avatares políticos e ideológicos) resultó muy significativo, y dio cuenta de una estrategia diferenciada y antagónica con respecto a su otrora “aliada”, la oligarquía financiera global de la City londinense y toda su corte de moderna aristocracia financiera de CEO’s globales.

De acuerdo a los fenómenos de deslocalización global de empresas transnacionales con respecto a sus países centrales de origen (en búsqueda de menores costos laborales e impositivos, claramente, pero en lo esencial en tanto estrategia territorial enfrentada al capital financiero que tiene base y proyecta poder desde el Estado de país central), con la desindustrialización que los mismos conllevan, resulta inteligible tanto el predominio en el voto Brexit de zonas industriales del RU, de obreros crecientemente afectados por estos fenómenos, así como la aparición en escena de fracciones y formas de capital rezagadas y debilitadas por esta globalización financiera transnacional.

Por ende, podemos leer una apuesta de la Corona Británica por expresar y conducir este campo de fuerzas, asentándose en el poderío científico-tecnológico, industrial y militar del Reino Unido (el mismo posee complejos de avanzada a nivel europeo y mundial en esos aspectos), abriendo un choque frontal contra la oligarquía globalista en la City de Londres –piedra angular de la globalización financiera-, y saliendo de la UE para rearticularse dentro de un esquema de mayor volumen económico, escala y proyección de poder: los proyectos multipolares de la China-BRICS de integración euroasiática vía la Nueva Ruta de la Seda y de financiamiento en infraestructura y desarrollo vía el Banco Asiático de Inversión en Infraestructura (BAII). Apuesta que no se sustenta, claro está, en una vocación pluricivilizacional por el multipolarismo, sino en la debilidad relativa en que coloca la globalización financiera a este campo de fuerzas, y el “aire” o espacio-tiempo que le brindaría este nuevo realineamiento geoestratégico. Tomando en cuenta las históricas urdimbres de la oligarquía en la Corona Británica por ser un jugador de primer nivel mundial, resulta más inteligible esta apuesta.

Por último, ha representado en ello un papel importante también la victoria de Trump en EEUU en noviembre de 2016, con el enfrentamiento principal y directo del nuevo presidente estadounidense contra el globalismo financiero. Sus nuevas políticas aportan indirectamente a consolidar la posición de la Corona, con quien comparte el principal oponente. El devenir político-estratégico mundial de fines de 2016 y principios de 2017, marcado por el fenómeno Trump, brinda entonces mejores condiciones para la concreción efectiva de la solicitud formal de salida (Brexit) del RU de la UE por Theresa May, el 29 de marzo de 2017.

Incluso, en la conflictiva cumbre del G20 que tuvo lugar en Hamburgo en julio de 2017, luego del gran debate que suscitó la salida de EEUU del Acuerdo de París contra el cambio climático y relativamente “aislado”, Trump mantuvo una reunión bilateral con Theresa May, anunciando luego su objetivo de llegar a un acuerdo comercial “muy, muy grande” con el RU, y destacando que “no hay otros países que puedan estar tan próximos como Reino Unido y Estados Unidos”lxv. Proximidad dada a raíz de compartir oponente y encontrarse en una situación geoestratégica similar.

Escenarios futuros según el tipo de Brexit

En junio de 2017 comenzaron las negociaciones formales entre los delegados del RU y de la UE para definir los términos de la separación y de un posible nuevo acuerdo entre ambas partes en materia comercial, entre cuyos temas centrales aparece la regulación de los flujos financieros. Igualmente, se sabe que las negociaciones reales no comenzarán hasta que hayan tenido lugar las elecciones alemanas en septiembre.

Poco tiempo antes del comienzo de las negociaciones habían tenido lugar las elecciones anticipadas convocadas por May, el 8 de junio. Si bien la primera ministra no obtuvo la victoria aplastante que preveía (en base a los números que difundían las encuestas en abril), pudo de todas maneras formar gobierno junto a un partido nacionalista de Irlanda del Norte, y sostuvo a sus principales ministros en lo que al Brexit refiere.

En cuanto a las nuevas relaciones que se establezcan entre el RU y la UE, Bruegel ha venido planteando los siguientes escenarios (con lo que implica cada uno en cuanto a la conservación o pérdida del “pasaporte financiero”): en primer lugar, una relación “a la Noruega”, lo cual implicaría conservar el acceso al mercado único, en caso de sostener la pertenencia al Espacio Económico Europeolxvi una vez retirado el RU de la UE. Se trataría de un Brexit “blando”, escenario improbable dado el hecho de la expresa determinación contraria a ello del gobierno de May.

Por otro lado, aparece la posibilidad de una relación “a la Suiza”, es decir, con amplios acuerdos bilaterales con la UE, que permitan cierto acceso preferencial al mercado común europeo en cuanto a aranceles, aduana, tarifas, etc. Sería éste un escenario intermedio, “duro” pero relativamente “suave”, aunque ello implicaría un alto costo para la UE en su objetivo de combatir el euroescepticismo y desalentar a otros miembros del bloque a seguir los pasos del RU.

Por último, se menciona un escenario de pocos o ningún acuerdo con la UE, como la mayoría de los países del mundo (como EEUU, Canadá o Japón, por ejemplo). Se trataría de un Brexit lo más “duro” posible, y si bien sería el escenario más incierto y riesgoso, May ha manifestado que prefiere “ningún acuerdo antes que uno malo”, demostrando una postura firme que despertó la ira de los globalistas.-lxvii.

Como se puede entrever, mientras que el escenario “a la Noruega” sería el ideal para la oligarquía global en city londinense, una relación “a la Suiza” aparece como el más “realista” dentro de los acuerdos a que puede aspirar, y el último escenario sería de gran debilidad: un Brexit lo más duro posible. En ello se enmarcan una serie de acciones emprendidas por la Corporación de la City de Londres para defender su posición, sea para conservar el “pasaporte” mediante determinados artilugios legales, o de mínima buscando acuerdos de transición hasta tanto se resuelva el tipo de Brexit.

En este sentido, sorprendía la voluntad de la City de mantener una legislación europea que en su momento había calificado de intrusiva, como el Mifid II (cobertura de mercados financieros) y el Solvency II (de aseguradoras). A su vez, ha buscado recientemente la opción de “equivalencia regulatoria”, figura bajo la cual las empresas financieras podrían ser supervisadas por guardianes locales y aún vender servicios a través de la unión con un pasaporte, siempre y cuando las reglas británicas siguieran siendo lo suficientemente similares a las de la UE. Este último punto, igualmente, aparece como poco probable debido a la determinación europea de fortalecer sus organismos de supervisiónl.-xviii.

En esta línea, un hecho significativo se produjo a comienzos de julio de 2017, dado a conocer por el Financial Times (FT), mediante su editor financiero, sobre una delegación de la city que se dirigía a Bruselas con un plan secreto para un acuerdo de libre comercio sobre servicios financieros post-Brexit. El plan se basaba en el principio de “acceso mutuo”, permitiendo a los grupos financieros del RU y la UE operar en los mercados de cada uno sin barreras, con una supervisión reglamentaria compartida y resolución conjunta de controversias. La iniciativa era independiente del gobierno británico, dirigida por un ex ministro de la city, respaldado por la City of London Corporation y TheCityUK. Dando cuenta del enfrentamiento entre la City y el gobierno de May, afirmaba la nota que “la propuesta de la city es un ejemplo de cómo los servicios financieros temen dejar su suerte en manos de negociadores oficiales del Reino Unido” a raíz de la opción de la primera ministra en pos de un Brexit durolxix. Se producía ello, según el FT, luego de que la Autoridad de Conducta Financiera –organismo de control del RU- hubiera sido excluido de ciertas conversaciones con sus homólogos europeos. Ante ello, la city contraatacaba defendiendo sus intereses, y el diario que los expresa daba a conocer y amplificaba el hecho, en pos de mostrar debilidad en el gobierno de May pos elecciones del 8 de junio, e influir en el Ministerio del Brexit de David Davies.

Por otro lado, presentaba también el Financial Times una serie de intensos debates sobre el futuro de la city que se producían en la conferencia de la Semana de la City de Londres, sin señales de consensos ni acuerdos. Reunidos allí representantes de un conjunto de instituciones de prestigio para el mundo financiero (fondos de inversión, consultoras, aseguradoras, etc.), el debate recorrió una diversidad de opciones: una asociación con EEUU, China y la India; complementación con centros financieros extraterritoriales como Suiza, Singapur y Hong Kong; volver a los fuertes vínculos con la Commonwealth; o las ya mencionadas iniciativas de “equivalencia regulatoria” u otros acuerdos con la UE.-lxx.