Grandes empresas argentinas quedaron bajo la lupa de la Unidad Antilavado de EEUU por operaciones financieras sospechosas

Los reportes se generan porque involucran importantes sumas de dinero, el uso de múltiples cuentas o implican clientes con perfiles considerados de “alto riesgo” por haber estado bajo investigación judicial.

- Economía

- Sep 25, 2020

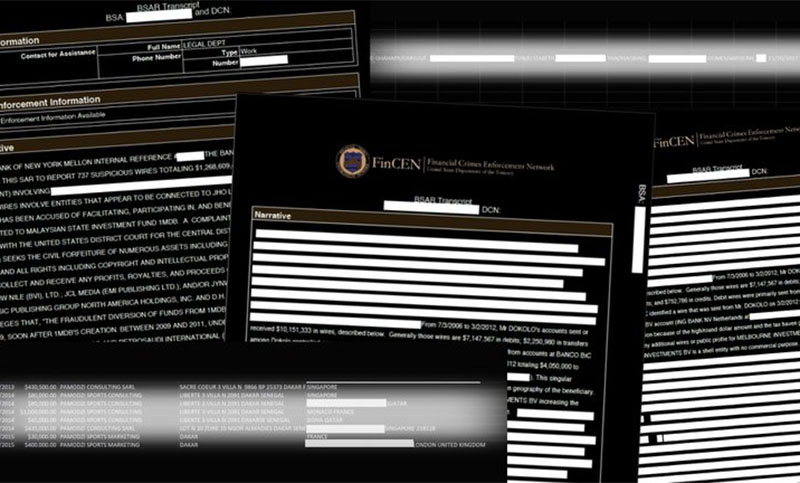

FinCEN Files incluye 2.100 reportes de operaciones sospechosas de una filtración obtenida por BuzzFeed News y compartida con ICIJ y casi 90 medios socios.

Varias de las principales empresas argentinas aparecen en los reportes de operaciones sospechosas de la Unidad de Inteligencia Financiera (FinCEN en inglés) de los Estados Unidos. Así surge de la mayor filtración de la historia de documentos del Tesoro de norteamericano, obtenida por BuzzFeed News y compartida con el Consorcio Internacional de Periodistas de Investigación (ICIJ) y 400 periodistas socios de casi 90 medios de todo el mundo, entre ellos, Infobae.

La investigación global FinCEN Files incluye más de 2.100 reportes de operaciones sospechosas (SAR en inglés) emitidos por el organismo antilavado de Estados Unidos, a partir de las alertas recibidas de los bancos con sede en ese país o sus bancos “corresponsales”. Bajo la ley de Secreto Bancario, las instituciones financieras están obligadas a detectar y prevenir maniobras de lavado de dinero, así como también informar a la FinCEN sobre movimientos de dinero que puedan indicar la posible comisión de delitos como lavado, fraude, evasión o vinculados al narcotráfico o el terrorismo, según publicó en un informe el portal Ifobae.

Estos reportes extremadamente confidenciales no son necesariamente indicativos de una conducta delictiva o una evidencia de irregularidad. Los bancos elevan sus reportes a la FinCEN cuando las transacciones de dinero que pasan en algún momento por Estados Unidos -centro neurálgico del flujo financiero legal y también del ilícito-, despiertan distinto tipo de alertas. Por ejemplo, porque involucran grandes sumas de dinero, números redondos en dólares, el uso de múltiples cuentas, triangulación de fondos a través de jurisdicciones opacas, o clientes con perfiles considerados de “alto riesgo” por haber estado bajo investigación judicial, o con notas adversas en los medios por las sospechas alrededor de sus actividades.

Pan American Energy

Pan American Energy (PAE), la segunda productora de petróleo y gas natural de la Argentina, es una de las grandes empresas argentinas que quedó en la mira del organismo antilavado de Estados Unidos. Controlada por Bridas Corporation -de la familia Bulgheroni- y British Petroleum aparece como uno de los “sujetos” reportados en un SAR emitido en abril de 2017. El alerta se activó, fundamentalmente, por la investigación que la petrolera tenía abierta en la Security Exchange Comision (conocida como la SEC, en inglés, equivalente a la Comisión Nacional de Valores local) sobre la concesión del yacimiento de Cerro Dragón, en la provincia de Chubut.

El Deutsche Bank de Nueva York alertó a la FinCEN sobre 46 transferencias por un total de USD 265 millones desde junio de 2016 hasta marzo de 2017 que involucraban a Pan American Energy LLC. El banco consideró que sus contrapartes “operaban en industrias acordes” a la petrolera, pero que “el propósito de las transacciones en buena parte no fue identificado” .

Los reportes detallan transferencias con petroleras como Mocoh (USD 64 millones) o Trafigura (USD 40 millones), y con Bentley Systems (USD 108 millones), una firma proveedora de software de arquitectura e ingeniería para el mantenimiento de la infraestructura.

Pero la FinCEN advirtió que, entre agosto y diciembre de 2016, PAE envió dos transferencias por cifras redondas por un total de USD 63 millones al banco francés Natixis. Y desde junio de 2016 a marzo de 2017, PAE recibió 14 transferencias por USD 44 millones de esa entidad, en las que detallaba que los giros eran en “cash”. “Estas transferencias no tienen transparencia porque ellos no están identificados”, advirtió el Deutsche Bank, que no pudo confirmar el propósito comercial de esas transferencias.

Consultada para esta investigación, desde PAE explicaron a Infobae que “el reporte se refiere a transacciones que corresponden al normal y habitual curso de las actividades de la compañía. Las transacciones detalladas son operaciones de compraventa de crudo; venta de gas licuado; pago a proveedores de sistemas informáticos, turbinas y equipamiento; préstamos bancarios, colocaciones en plazo fijo y pre financiación de exportaciones”. Y agregaron que “los destinatarios de las transacciones de gas licuado o crudo son traders internacionales (como Trafigura y Mocoh SA), proveedores (como General Electric y Bentley Systems International) y entidades crediticias o bancos para operaciones financieras corrientes”.

Señalaron, asimismo, que “Natixis es un banco francés muy importante en Europa con mucho expertise en la industria de petróleo”, cuyo fuerte es brindar financiamiento a commodities de largo plazo. “Somos el principal exportador de petróleo crudo de Argentina. Constantemente requerimos de financiamiento internacional para poder invertir. PAE invierte USD 1.500 millones de dólares por año en Argentina, necesitamos refinanciar nuestras exportaciones”.

Desde la petrolera analizaron que el Deutsche Bank reportó las transacciones a la FinCEN por la investigación de la SEC, pero destacaron que fue cerrada en mayo de 2017, “sin promover ningún cargo ni observación sobre Pan American Energy. Asimismo, en 2019 la justicia argentina dispuso el cierre de la investigación y el archivo de la causa”. El acuerdo de prórroga de 30 años de la concesión de Cerro Dragón suscripto por PAE y la provincia del Chubut en 2007 fue investigado por juez federal Rodolfo Canicoba Corral, quien concluyó que fue legal.

Tenaris

Tenaris Global Services SA, una subsidiaria de Tenaris SA -del Grupo Techint-, también despertó alertas de la FinCEN en 2013 por haber estado involucrada en un hecho de corrupción para conseguir contratos estatales en Uzbekistán. Según documentos de la SEC, “un tercero” no identificado denunció en 2009 en Estados Unidos una maniobra de Tenaris para obtener contratos en ese país asiático mediante el pago de sobornos. La empresa admitió “el pago de ciertas comisiones por una de sus subsidiarias” que “podría haber beneficiado indebidamente a empleados del cliente y a otras personas, posiblemente en violación del Acta de Prácticas Corruptas en el Extranjero”. Finalmente, Tenaris llegó a un acuerdo extrajudicial con el Departamento de Justicia norteamericano en 2011, tras admitir el ilícito y pagar una multa de US D 8,9 millones.

A partir de ese antecedente, el Deutsche Bank de Nueva York identificó 56 transacciones de Tenaris Global Services SA por USD 88,5 millones entre julio y septiembre de 2013, que consideró sospechosas. “Motiva este reporte la falta de un propósito comercial de las transacciones y que la relación entre las partes no estaba determinada. Había información negativa vinculada a Tenaris Global Services, que está involucrada en un pago de sobornos a funcionarios extranjeros para ganar una licitación”, advirtió el SAR emitido por la FinCEN. El documento confidencial al que accedió Infobae describió transferencias que se realizaron a empresas de Rusia, Ucrania, Angola y otros países de Asia y Europa.

Tenaris Global Services (TGS) es una subsidiaria registrada en Uruguay de Tenaris SA – empresa con sede en Luxemburgo del Grupo Techint– que realiza marketing, logística y distribución de los tubos de acero fabricados por Tenaris.

Consultada por Infobae, fuentes de TGS explicaron que “las operaciones corresponden a la venta de bienes como material tubular a clientes de Tenaris Global Services o a servicios de logística prestados por la empresa Deugro. Son operaciones comerciales hechas en el curso ordinario de negocios”.

“No se comprende la relación que se hace entre las operaciones en las que habría intervenido el Deutsche Bank en 2013 con el acuerdo alcanzado con la SEC y el Departamento de Justicia de Estados Unidos dos años antes, en 2011. No existe conexión fáctica alguna”, agregaron desde la empresa.

Grupo Insud

Chemo AG, una empresa del Grupo Insud dedicada a la venta de insumos farmacéuticos para laboratorios, es otra de las que aparece mencionada en los reportes de operaciones sospechosas de FinCEN Files.

Sin embargo, la firma no fue reportada directamente por la Unidad de Inteligencia Financiera de Estados Unidos, sino que es mencionada como contraparte de operaciones realizadas con Aurobindo Pharma Ltd.

Los SAR sobre Chemo AG – que figura con domicilio en Lugano, Suiza- fueron de tipo preventivo a partir de los antecedentes negativos de este gigante farmacéutico indio. En los reportes se informa expresamente que Aurobindo Pharma fue investigada por sobornos a funcionarios, corrupción y blanqueo.

Chemo AG figura en los documentos secretos con 113 transferencias por un total de USD 10,5 millones a esa firma farmacéutica de India entre 2012 y 2014. Las alertas fueron emitidas por el Deutsche Bank de Nueva York y elevadas a la FinCEN que redactó estos informes financieros entre 2012 y 2015.

Ante la consulta de Infobae, desde el Grupo Insud señalaron que “existe una relación comercial desde hace muchos años que se limita exclusivamente a la compra-venta de principios activos farmacéuticos que son utilizados para el desarrollo de medicamentos”. También precisaron que las compras de materias primas farmacéuticas a Aurobindo entre 2012 y 2014 representaron entre el 1,5% y el 2% del total comprado por la compañía» y que los principales productos comprados fueron antibióticos.

El Grupo Insud, a través del laboratorio mAbxience – una de las áreas de negocios de Insud Pharma (ex Chemo Group)– participará de la fabricación de la vacuna contra el coronavirus, desarrollada por la Universidad de Oxford junto a AstraZeneca en la Argentina.

Laboratorio Bagó

Otro laboratorio farmacéutico argentino, Bagó, figura en dos reportes de operaciones sospechosas vinculados a una empresa farmacéutica de Pakistán, considerado de alto riesgo en la lucha contra el terrorismo. Bagó se asoció en ese país al grupo farmacéutico local Ferozsons en la firma BF Biosciences Limited. Esta empresa despertó alarmas de las autoridades de Estados Unidos por sus giros a un proveedor de insumos pakistaní, Westmor Biotech Pharm Limited.

El Standard Charted Bank de Nueva York alertó a las autoridades antilavado sobre transferencias sospechosas de BF Biosciences con Westmor Biotech Pharm y la firma Gemabiotech por USD 10,6 millones entre junio de 2014 y febrero de 2015.

“Las transferencias son sospechosas de lavado de dinero con el posible uso de sociedades offshore, cuyo propósito es inverificable y en una jurisdicción de alto riesgo”, puede leerse en el documento de más 100 páginas de la FinCen al que accedió Infobae.

Westmor Biotech Pharm había quedado bajo la lupa de Estados Unidos por operar en varias jurisdicciones de riesgo como Irán, Siria, Sudán y Myanmar, y porque había sido fundada por Paul Kythreotis. Este chipriota colaboró con el banquero kasaco Mukhtar Ablyazov a fugar USD 6 billones del Bank Turan Alem de Kazajistán, según una sentencia judicial.

FinCen aclara que aunque ni Kythreotis ni Ablyazov están mencionados en las transferencias y ya no formaban parte de Westmore Biotech. Pero la sola “relación indirecta entre estas personas y Westmor Biotech” alcanza para que estos giros de dinero escondan maniobras potenciales de lavado de dinero. “Además, la sociedad podría ser una offshore y el propósito de la transacción no pudo ser verificado. La transacción involucra una jurisdicción de alto riesgo como Paquistán”.

Hernán Da Cunha, gerente de Relaciones Institucionales de Laboratorios Bagó, explicó a Infobae que “todas las transferencias mencionadas de BF Biosciences corresponden a operaciones vinculadas a la actividad de la empresa y a una interacción industrial y productiva, ya que se refieren a pagos por importaciones de materias primas biotecnológicas e insumos para la producción en la planta industrial ubicada en Lahore, Pakistán”.

También señaló que “BF Biosciences no ha recibido ninguna solicitud ni requerimiento por parte de la autoridad mencionada para detallar o ampliar la información sobre sus operaciones o transacciones”.

Petroquímica Comodoro Rivadavia

Petroquímica Comodoro Rivadavia (PCR) también fue reportada por el Standard Chartered Bank de Nueva York en diciembre de 2016 por los antecedentes judiciales de sus dueños. Martín y Gustavo Brandi fueron denunciados en la Argentina por la AFIP en 2014, al quedar involucrados en el escándalo conocido como SwissLeaks, por cuentas supuestamente no declaradas en Suiza. Sin embargo, en la causa judicial PCR nunca fue imputada, ya que la documentación disponible de la cuenta en el Banco de Suiza mostró que había sido cerrada en junio de 2004 y no había habido movimientos posteriores.

PCR se dedica a la exploración y producción de hidrocarburos, la producción y distribución de cemento y a la generación de energías renovables con un parque habilitado en marzo 2019 de 125 MW y dos proyectos en desarrollo por 200 MW adicionales. Su presidente, Martin Brandi, aportó un millón de pesos a la campaña presidencial de Mauricio Macri en primarias de agosto de 2019.

Según el reporte de la FinCen, el Standard Chartered Bank detectó 275 transacciones de PCR por más de USD 50 millones entre 2009 y 2016, la mayoría concretadas a través del Banco Itaú.

Infobae consultó a René Vaca Guzmán, quien era el director financiero en el momento de las transacciones reportadas y sigue siendo miembro del directorio de PCR. “Nosotros tenemos deuda con el exterior, somos una empresa petrolera y tenemos que hacer inversiones a largo plazo. En esos años invertimos entre USD 30 y 40 millones por año en pozos de petróleo en Argentina. Teníamos muchas facilidades de acceso al mercado internacional, a través de distintos bancos. Después de la devaluación del 2001 y 2002, la deuda que teníamos en dólares, que era importante, se incrementó fuertemente en pesos. Le dijimos a los bancos que íbamos a pagarla, pero que nos esperen. La deuda estaba bajo ley de Nueva York, y a mí se me ocurrió poner los activos financieros en el HSBC de Suiza, pero los declaramos”. Vaca Guzmán también sostuvo que “la denuncia de la AFIP fue totalmente infundada, sin ningún sentido. Eso está en los balances”. El directivo agregó que las transacciones reportadas por la FinCEn “pueden haber obedecido al pago de deuda contraída y al envío de dinero a Suiza”.

PCR tiene antecedentes de incumplimientos y evasión tributaria. En diciembre 2016, el Banco Central incluyó a PCR dentro los 100 Principales Deudores del Sistema Financiero y desde entonces sigue estando. A junio de 2019 su deuda asciende a $8.142.062. En 2015, la firma fue incluida en lista de morosos ingresos brutos provincia de Mendoza.

Vaca Guzmán también le explicó a Infobae que las transacciones podían obedecer a la compra de un pozo de petróleo en Ecuador, a través del Banco Itaú. “Hace 20 años que tenemos yacimientos de petróleo en ese país. Éramos socios con una firma, que cotiza en Bolsa en Suiza, y le compramos su 60%. Ya teníamos el 40%, y nos quedamos con el 100%”, sostuvieron. PCR tiene participación en los bloques Pindo y Palanda-Yuca Sur, en ese país, a través de Petroriva. Le compró el otro 60% – a través de su subsidiaria en Uruguay, Dutmy SA- a Petróleos Sudamericanos del Ecuador Petrolamerec S.A. y Compañía Sudamericana de Fósforos Fosforocomp S.A en enero 2014 por USD 46,5 millones.

Nidera

La empresa líder de semillas fue reportada por el Deutsche Bank por el volumen de operaciones registradas entre enero y octubre de 2016: 2.922 transacciones por un total USD 5.372 millones. Como contrapartes tuvo a varias empresas registradas en jurisdicciones consideradas de “alto riego” en la operatoria financiera, como las Islas Vírgenes Británicas y Hong Kong.

El SAR obedeció a que Nidera figuró en un listado de empresas agrícolas investigadas por presunta evasión, durante la gestión del ex titular de la AFIP, Ricardo Echegaray en 2011. El organismo suspendió a la empresa cerealera del registro de exportadores, pero esa medida quedó sin efecto tras el pago de una multa.

“El propósito comercial de las transacciones no se pudo determinar. Además, existe información negativa sobre Nidera por denuncias de evasión fiscal y abuso de derechos humanos. Sin embargo, algunas de estas acusaciones eran infundadas” y la firma no fue “acusada oficialmente”, señaló el Deutsche Bank al justificar el reporte elevado a la FinCEN.

Nidera hoy es una unidad de negocios de la gigante internacional Syngenta, desde febrero de 2018. Pero durante la fecha de las operaciones reportadas por Deutsche Bank, la controlante del 51% de Nidera, era COFCO International.

Consultados por Infobae, desde COFCO respondieron que no harían comentarios “sobre información obtenida ilegalmente”, en alusión a los FinCEN Files. “No tenemos conocimiento de ninguna transacción que haya infringido las reglas antilavado, ni ahora ni en 2016”, agregaron.