Seguros «anti default» y una mala noticia para el Gobierno: para los inversores, Argentina es más riesgosa que Grecia

Los CDS, o Credit Default Swaps, brindan cobertura ante un país que incumple con el pago de un bono soberano. A mayor riesgo, más debe pagarse para obtener cobertura. A ojo de los financistas globales, Argentina ocupa el podio de la región, junto con Venezuela y Ecuador. Ranking.

- Economía

- Jun 26, 2018

Por Rubén Ramallo

Es uno de los indicadores más vergonzantes para cualquier país y, tal vez por eso, casi nunca es mencionado en los discursos de los funcionarios del equipo económico.

Pero que no se haga referencia no significa que no exista. Para peor, se observa que en los últimos meses la Argentina volvió a disputar los primeros puestos en el ranking global de desconfianza financiera.

Se trata de los seguros «anti default», que son los que compran inversores para cubrirse en el caso de que un país que emite deuda deje de pagar sus compromisos.

Técnicamente se los conoce como CDS (Credit Default Swaps): cuanto más se abona, más riesgosa es la nación.

Es decir -tal como ocurre con otro tipo de coberturas- guarda relación directa con la probabilidad de que se produzca «el siniestro».

Por el contrario, si este indicador es bajo significa que los financistas le asignan menores chances a un impago.

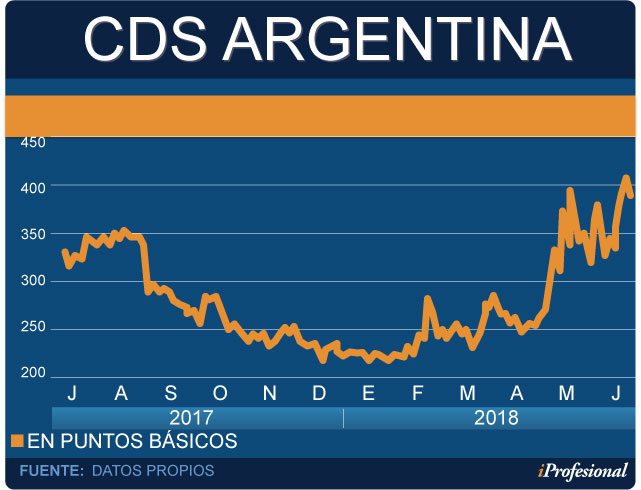

En el caso de Argentina, la evolución ascendente refleja en gran medida la visión que tiene el mundo financiero global sobre el país.

En los últimos meses, por las turbulencias financieras -que propiciaron la fuerte fuga de capitales y devaluación del peso-, el seguro «anti default»:

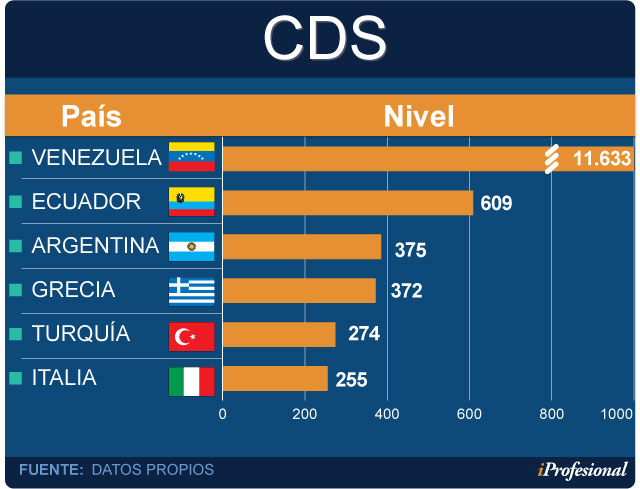

-Escaló al tercer puesto del ranking, siendo sólo superado por Venezuela y Ecuador

-Se ubica por encima del de Grecia, una nación que desde hace años viene sufriendo los avatares propios de un país con alto déficit y ha sido objeto de importantes salvatajes

En el caso de Argentina, más allá de una leve mejoría tras el acuerdo con el FMI, su nivel marca una innegable desconfianza por parte del mercado financiero internacional.

Si se analiza la evolución del costo del seguro «anti default» de un tiempo a esta parte, pueden encontrarse dos etapas bien diferenciadas:

1. – Desde las PASO hasta el 28 de diciembre (cuando el Gobierno cambió las metas de inflación): en este lapso, su tendencia fue a la baja.

La lectura de inversores globales sobre el país era que la administración Macri entraba en una fase auspiciosa -a nivel político y financiero- con el camino allanado para aplicar su programa de reformas estructurales.

La prima por seguros «anti default», del orden de los 350 puntos básicos, tuvo un rápido camino descendente hasta tocar un piso cercano a los 200 puntos (ver cuadro):

2. – Del 28 de diciembre a hoy: bastó que el Gobierno anuncie el cambio de las metas inflacionarias para que comenzara a subir el costo de los CDS. Al punto que prácticamente se duplicó.

El repunte primero fue tenue, pero luego comenzó a ser más pronunciado hasta superar los 400 puntos, en medio de la corrida cambiaria que se inició en abril.

En el peor momento, marcó el pico de 418, el mismo día que se anunció la dimisión de Federico Sturzenegger como presidente del Banco Central. En los últimos días tuvo una mejora, con una caída de 33 puntos.

Un seguro con alta demanda

Desde 2007, se han reportado 90 casos de incumplimientos a nivel global que activaron la indemnización que ofrecen los CDS.

Al entrar los bonos argentinos en default, durante el kirchnerismo, este hecho fue ratificado por el comité del ISDA.

Si bien se especuló que los principales acreedores activarían el cobro del seguro, ninguno de ellos avanzó en tal sentido.

En ese entonces, los CDS a 10 años de la Argentina subieron a casi 5.500 puntos básicos.

Hablando en plata, si un inversor quería adquirirlos debía pagar u$s5,50 por cada u$s10 emitidos (en bonos) para asegurarse la protección ante un eventual default.

Si bien en la actualidad la cotización de estos seguros es sustancialmente inferior, el riesgo de la Argentina se ubica dentro de una franja cuyo límite superior es Ecuador y el inferior, Grecia.

A nivel regional, las diferencias son muy marcadas. A la hora de medir qué tan riesgoso es comprar un bono soberano, los inversores dictaminan que:

– Venezuela y Ecuador lideran la tabla

– Argentina está tercera en el vecindario (375)

– Brasil (251)

– México (149)

– Colombia (121)

– Perú (89)

– Chile es el menos riesgoso (57)

Fuente: www.iprofesional.com